令和4年分(2022年末)の年末調整は昨年と同様と考えて大きな問題はなさそうです。

ただ、少し変更点があるのでその変更点について解説していきます。

年末調整のやり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和5年分給与所得者の扶養控除等申告書」の書き方、記入例、変更点など」

- 「「令和4年分保険料控除申告書」の記入例、書き方など」

- 「「令和4年分基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の記入例、書き方など」

令和3年分(2021年末)からの変更点

全体を通して、大きな変更点はありません。

令和5年分扶養控除等(異動)申告書の変更①:「非居住者である親族」の記入箇所の変更

以前から非居住者の枠は用意されていましたが、令和5年からチェックボックスでの理由の記入が必要となりました。

(理由は、令和5年からの所得税法の改正に伴い、「30歳以上70歳未満の国外の親族のうち、留学生や障害者などを除き、扶養控除の適用対象としない」方針となったためです。扶養の判断が”国内所得”のため、海外で所得があっても扶養になってしまう不公平を直すためのようです)

非居住者が以下の場合それぞの記入が必要です。

- 源泉控除対象配偶者の場合には、欄に〇印

- 控除対象扶養親族の年齢が16歳以上30歳未満又は70歳以上である場合には「非居住者である親族」欄

の「16歳以上30歳未満又は70歳以上」にチェック - 控除対象扶養親族の年齢が30歳以上70歳未満の場合には、「留学」、「障害者」又は「38万円以上の支払」のうち該当するいずれかの項目にチェック

書類添付が必要

源泉控除対象配偶者や控除対象扶養親族が非居住者である場合、親族関係書類の添付等が必要です。

「留学」の場合は留学ビザ等、「送金関係書類」「38万円送金書類」の場合は送金を明らかにする書類など各理由ごとの書類の添付等が必要となります。

「居住者」とは、国内に住所を有し、又は現在まで引き続いて1年以上居所を有する個人をいいます。

「非居住者」とは、居住者以外の個人をいうので、海外に住む親族となります。

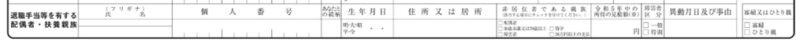

令和5年分扶養控除等(異動)申告書の変更②:「退職手当等を有する配偶者・扶養親族」の追加

退職手当等を有する配偶者・扶養親族は記入が必要です。ただし、退職手当等のうち、源泉徴収されるものに限ります。

扶養親族等の要件とされる所得の金額に退職所得の金額は、住民税は含めないですが、所得税は含みます。

そのため、年末調整の情報が税務署から市役所へ行った際の適用漏れを防ぐ対策だと思います。

「保険料控除申告書」「基礎控除・・・申告書」は変更なし

その他の用紙の「保険料控除申告書」「基礎控除・・・申告書」は変更ありません。

「社会保険料控除」「小規模企業共済等掛金控除」の控除証明書の電子化

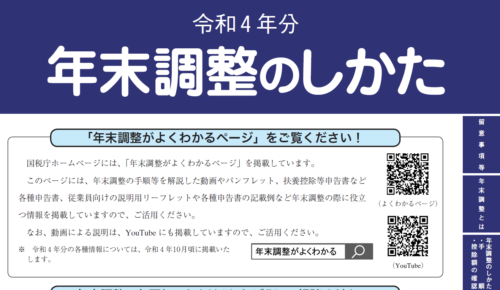

令和4年10月以降の年末調整では、これまでの「生命保険料控除」などの電子証明書に加えて、「社会保険料控除」「小規模企業共済等掛金控除」の控除証明書の電子化がOKとなりました。

成人年齢引き下げ(20歳から18歳へ)のため未成年者対象年齢変更

民法で2022年4月より成年年齢が、20歳から18歳に引き下げになりました。

これに伴い、源泉徴収票の「未成年者」の対象年齢が変わります(下記)

給与支払報告書(個人別明細書)が2枚から1枚へ変更

令和5年1月提出分(令和4年分)より給与支払報告書(個人別明細書)は、1名につき1枚ずつの提出に変更になりました。

その他令和4年の年末調整に関して

「年末調整のしかた」の郵送がなし、になりました。

その他、気をつけたいこと

昨年同様、基礎控除申告書の提出の忘れに注意

基礎控除の適用を受ける方は基礎控除申告書の提出が必要となりますので、提出漏れがないようご注意ください。

令和3年分(2021年末)からの変更点のまとめ

昨年からの大きな変更点は、ありません。

今年の年末調整は昨年に比べて落ち着いて作業できそうですね。