従業員の方に年末調整の意味・重要性を分かってもらうのはとても大切なことです。

会社の義務だと思って、嫌々書いている人も多いのですが、本来、本人が得をしたり損をしたりするもの。

説明して 、「なんとか協力をしないと駄目だなあ・・」と思ってもらえれば、スムーズにいくと思います。

そんな「従業員向けの年末調整の案内文」を用意しました。

下記のような文章を使って、お知らせしていきましょう!

年末調整の社内向け案内文書のひな形

ひな形です(自由にコピペしてお使いください)

年末調整とは

・ 年末調整とは、「毎月の給与等から源泉徴収をした所得税及び復興特別所得税の合計額と、その人が1年間に納めるべき所得税及び復興特別所得税額との差額を精算するものです。」(国税庁HPより)

・年末調整の対象となる人は、「「給与所得者の扶養控除等申告書」を年末調整を行う日までに提出している一定の人」です。(国税庁HPより)

・また、法人にとっては、所得税法190条によって、年末調整は義務化されているため、所定の手続きを行わないと、社会及び従業員の方々から信頼を失いかねません。

期限までに提出しない、間違い、うそをつくと、、、

・期限までに提出しない場合には、各従業員の方に各自で確定申告を行ってもらいます。

・間違えたり、うそをついて申告し、扶養家族の収入限度額超過等、誤申告が発覚すると、税務署より以下の処理が各自に発生いたしますので、注意下さい。

・過去数年間に渡る、該当被扶養者の収入証明書の提出

・追徴税、延滞税の支払い

前年からの変更点の説明

令和5年分扶養控除等(異動)申告書の変更①:「非居住者である親族」の記入箇所の変更

以前から非居住者の枠は用意されていましたが、令和5年からチェックボックスでの理由の記入が必要となりました。

(理由は、令和5年からの所得税法の改正に伴い、「30歳以上70歳未満の国外の親族のうち、留学生や障害者などを除き、扶養控除の適用対象としない」方針となったためです。)

非居住者が以下の場合それぞの記入が必要です。

- 源泉控除対象配偶者の場合には、欄に〇印

- 控除対象扶養親族の年齢が16歳以上30歳未満又は70歳以上である場合には「非居住者である親族」欄

の「16歳以上30歳未満又は70歳以上」にチェック - 控除対象扶養親族の年齢が30歳以上70歳未満の場合には、「留学」、「障害者」又は「38万円以上の支払」のうち該当するいずれかの項目にチェック

源泉控除対象配偶者や控除対象扶養親族が非居住者である場合、親族関係書類の添付等が必要です。

「留学」の場合は留学ビザ等、「送金関係書類」「38万円送金書類」の場合は送金を明らかにする書類など各理由ごとの書類の添付等が必要となります。

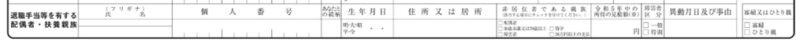

令和5年分扶養控除等(異動)申告書の変更②:「退職手当等を有する配偶者・扶養親族」の追加

退職手当等を有する配偶者・扶養親族は記入が必要です。ただし、退職手当等のうち、源泉徴収されるものに限ります。

「保険料控除申告書」「基礎控除・・・申告書」は変更なし

その他の用紙の「保険料控除申告書」「基礎控除・・・申告書」は変更ありません。

提出物

・全職員3枚ずつ提出してください。

1.給与所得者の扶養控除等(異動)申告書

2.給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書

3.給与所得者の保険料控除申告書

⇒配偶者がいない、保険加入してない等で該当しない場合も未提出かどうかの区別の為、提出お願いします。

提出期限

11月30日まで

⇒提出期限を守ってください。

守らない場合は、各自確定申告になりますのでご注意ください。

該当者のみ提出物

次に該当する方々は、個別の申告書、証明書等が必要となります。

- 保険料控除など➡保険料控除証明書など

- 住宅ローン控除➡住宅取得控除申告書 および住宅ローン残高証明書

- 中途入社➡前職分の源泉徴収票

※添付書類をもれなく提出してください。

上の案内を張り紙するか、配布する際は各申告書と下記のような記入例をセットで配布するとわかりやすいと思います。

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。