電子契約は物理的な文書がないため、従来の印紙税が不要となり、その有効性や税務調査への備えがポイントとなります。このガイドをご覧いただければ、電子契約を検討している企業担当者にとって、実務対応の理解と適切なサービス選択が可能となります。

電子契約と印紙税の基礎知識

電子契約では印紙税は不要

電子契約が急速に普及している現代において、印紙税の取り扱いは多くの企業や個人にとって重要なテーマとなっています。電子契約とは、インターネットや専用のプラットフォームを介して行われる契約のことを指し、紙の契約書に代わる形で広がりを見せています。

電子契約の場合、物理的な紙の文書が存在しないため、従来の印紙を貼付するという行為ができません。印紙税は不要なのでしょうか?

印紙税とは、契約書や領収書など一定の文書に課される税金であり、文書の種類や金額に応じて税率が定められています。印紙税が必要な文書は次のように定義されています。

印紙税が課税されるのは、印紙税法で定められた課税文書に限られています。この課税文書とは、次の3つのすべてに当てはまる文書をいいます。

(1) 印紙税法別表第1(課税物件表)に掲げられている20種類の文書により証されるべき事項(課税事項)が記載されていること。

(2) 当事者の間において課税事項を証明する目的で作成された文書であること。

(3) 印紙税法第5条(非課税文書)の規定により印紙税を課税しないこととされている非課税文書でないこと。

国税庁「No.7100 課税文書に該当するかどうかの判断」

国税庁としては、収入印紙が必要な文書の中に電子契約は書いてないものの、必要ないとも書いていない状況です。ただ、「文書」とは紙の事を指し、紙以外の電子契約は印紙税は不要となっています。

収入印紙が不要な理由について

この裏付けとして、次の小泉首相(当時)による答弁にも言われている通り収入印紙が不要となっています。

五について 事務処理の機械化や電子商取引の進展等により、これまで専ら文書により作成されてきたものが電磁的記録により作成されるいわゆるペーパーレス化が進展しつつあるが、文書課税である印紙税においては、電磁的記録により作成されたものについて課税されないこととなるのは御指摘のとおりである

参議院「答弁書第九号」

印紙税をめぐる電子契約の実務対応

印紙税対策に電子契約を使う際の不安〜電子契約の有効性〜

電子契約の有効性については、「東京地裁令和1年7月10日 貸金返還等請求事件判決」などの判決で電子契約で結ばれた契約の有効性を認める判決があり、認められてます。

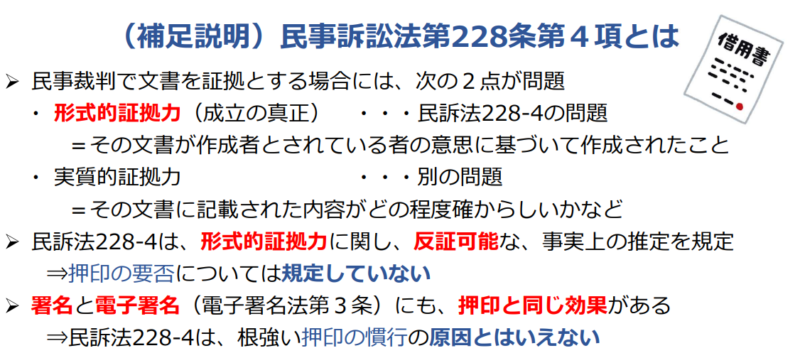

下記の内閣府「民事訴訟法第228条第4項とは」の説明にある通り、政府も電子契約で使われる電子署名の有効性は保証しています。(この文面である通り、メールなどが裁判で証拠として扱われる様に、真正(偽造されていない)であることが証明されれば、その手段は問われない形となります)

税務調査に備えるポイント

電子契約における印紙税の取り扱いで税務調査で問題になることはないようで、問題になるのでは「電子帳簿保存法」に沿った保存ができているかになります。

これは、そもそも、電子契約の関連する法律では、民法や電子署名法など様々ありますが、税法関連では「電子帳簿保存法」となるため、税務調査ではここがポイントになります。

電子帳簿保存法対応ソフトを使って適切に運用するなどしておけば問題にはなりません。

電子帳簿保存法対応で不安な方は下の記事もお読みください。

電子契約、どのサービスがいいか悩んだら

会社によって契約書の量や使い方が全く異なるので全ての会社にここがいいですというサービスはありません。

ただ、初めて「電子契約」を調べてみて、何からスタートしたらいいかわからないならこの電子印鑑GMOサインがおすすめです。下のバナーをクリックし、GMOのホームページに行けば、各種資料をダウンロードできますよ!

とても分かりやすい下のような資料がそろっていて、今すぐ電子契約に興味がなくて勉強してみたい方にもおすすめです。