給与から天引きする源泉所得税。支払の翌月10日までに納付しないといけませんが、10人未満の従業員の場合だと、年二回納付に切り替える事が出来ます。

今回はその申請方法や手続きについて、まとめていきたいと思います。

納期の特例とは?

源泉所得税は、原則として天引きした日の翌月10日が納付期限となっています。

この申請は、給与の支給人員が常時10人未満である会社などが、給与や退職手当、税理士等の報酬・料金について源泉徴収をした所得税及び復興特別所得税について、年2回にまとめて納付できる制度です。

年二回の納付のタイミング

給与から天引きした所得税の納付期限は次の通りです。

1月~6月の所得税・・・7月10日まで

7月~12月の所得税・・・翌年1月20日まで

手続きが出来る事業者、条件は?

給与を受ける人が常時10人未満が条件です。

常時なので、臨時のスタッフを含めない形ですね。

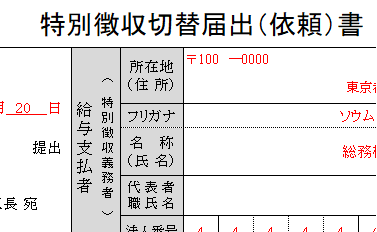

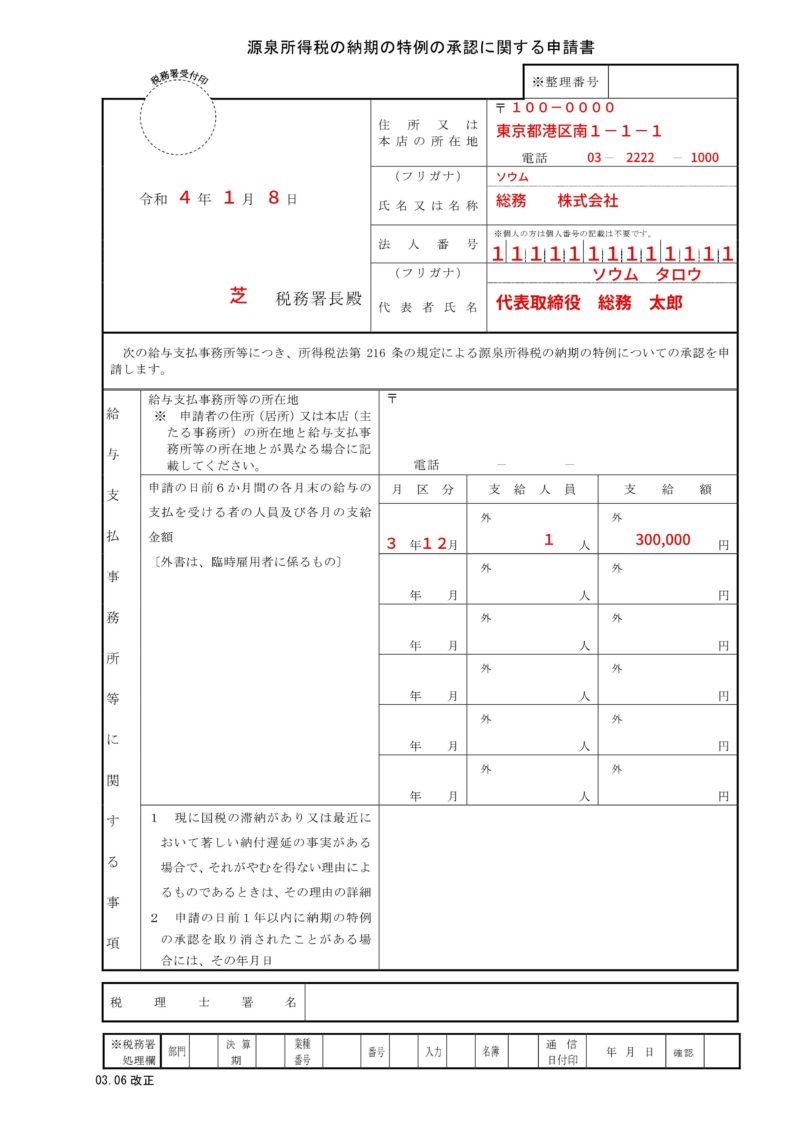

「源泉所得税の納期の特例の承認に関する申請書」の記入例、書き方、提出時の注意点など

上の通りです。

会社の押印は不要です。

提出前に給与が発生していなければ、上の人数や、給与の記入の必要はありません。

本店と支店のどちらの税務署へ提出すべきか

私が悩んだのは「本店と支店があって、本店には誰もいないけれども支店の方で給料が発生する」という場合でした。

これを本店と支店の両方の税務署に聞いたんですが、両方とも支店の処理として、支店の税務署へ提出すると、給与の支払事務所の開設届が必要になり手続きが増えるので、本店で給与計算する形で、本店の税務署への提出がいいと思いますよーということでした。

こういった流れなので、本店に誰もいない場合、本店の税務署へ手続きして、本店の書類を支店へ転送するのがいいと思います。

提出方法について

提出先

管轄の税務署へ

提出方法

手続きは、窓口、郵送、 e-tax で手続きが可能です

郵送の場合、返信用封筒をつけること。

返信用封筒は切手を貼って、申請書のコピーを1枚同封しましょう。

このコピーに受付印を押して返送してくれます。

この返信用を同封しないと、申請を受け付けたかわからないので注意が必要です。

提出の期限、タイミング

提出期限は特にありません。

その他注意事項

納付の切替のタイミング

適用されるのが、提出した日の翌月に支払う給与からとされています。(申請の翌々月の納付分からこの特例が適用)

申請書提出後の切替のタイミング

- 2月 2月中に申請書を提出

- 2月 2月(例えば2/25)に給与を支給この2月分は3/10までに納付

- 3~6月 分3月~6月分(例えば3/25~6/25)に給与を支給この3~6月分は7/10までに納付

間違えやすいのが、申請書を出したらすぐに年2回になる訳ではないので、上のタイミングまでは、毎月10日に納付の必要があります。

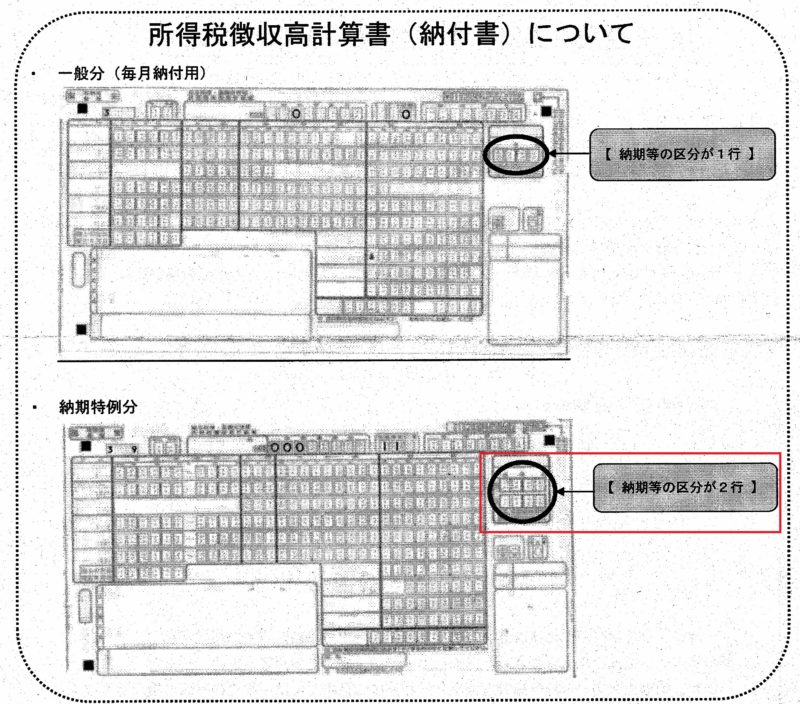

なお、通常の納付書と特例の納付書は異なります。申請書を受け付けた後は、新しい納付書が届くので注意しましょう。

納付書が毎月納付分と違うので注意!!

下のように特例の納付書は納期の区分が2行となる個所が違います。

添付書類

添付書類も特に必要ありません

申請後はOKなら、通常連絡がない

ダメや不備があれば連絡が来ますが、OK連絡がありません。

だから、コピーで受付印等を押したものを返信してもらった方がいいですよね。

社員10人以上になったなら

「源泉所得税の納期の特例の要件に該当しなくなったことの届出書」を提出して、通常の手続きに戻す必要があります。

「住民税の納期の特例」もある

今回は源泉所得税についてまとめましたが、同様の納期を伸ばす仕組みは従業員から天引きする住民税でもあります。

条件は今回とほぼ同様で、給与を支給する従業員が常時9人以下で、事業主は、事前に各市役所に申請書を提出し、承認を得る必要があります。