きちんと説明すれば、1冊の本ができそうなぐらい細かい内容ですが、代表的な例で説明しますね。

一度やり方を覚えれば、対象期間内は毎年繰り返し使えます。

返ってくる金額が人によっては何十万円となるので、きっちり処理しましょう。

住宅借入金等特別控除とは

国税庁HPによれば定義は以下の通りです。

住宅借入金等特別控除とは、個人が住宅借入金等を利用して居住用家屋の新築、取得又は増改築等をした場合で、一定の要件を満たすときは、その取得等に係る住宅借入金等の年末残高の合計額を基として計算した金額を、居住の用に供した年分以後の各年分の所得税額から控除するというものです。

国税庁 「年末調整のしかた」

つまり、家を買ったり、リフォームした際の住宅ローンの残高に応じて、税金減らします、という内容です。

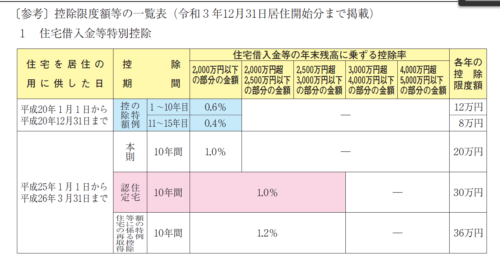

ややこしいのが、取得時期や住宅ローン残高、新築・リフォームなどで限度額、計算が異なる点です。

このため、多くの給与計算ソフトでは、取得時期やローン残高、一番右下の種別(平成30年中居住者用 など)などを入力すると自動的に計算してくれるソフトがほとんどなので、ソフトのマニュアルをしっかり読んで間違えなく入力すれば問題はないハズです。

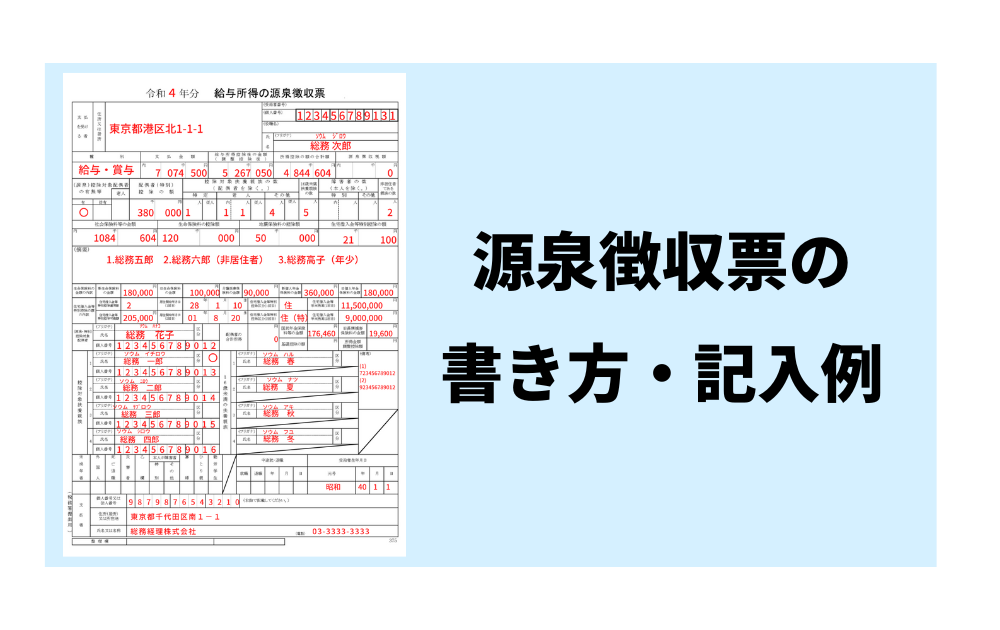

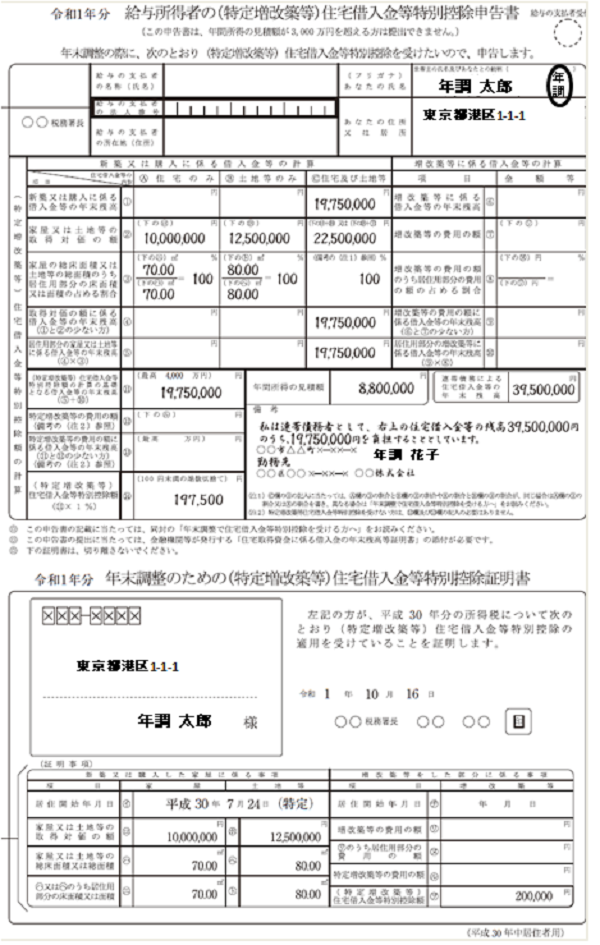

給与所得者の(特定増改築等)住宅借入金等特別控除申告書の記入例

年末調整時の住宅ローン控除の記入例は上のようになってます。

下の部分の税務署証明欄と、銀行から送られてくる「残高証明書」を上の記入欄へ転記したら完成です。

ただ、取得年度や住宅ローンのタイプ、増改築などの家の建て方など様々な条件によって、この用紙の書き方が大きく異るので、注意が必要です。

住宅ローン控除の流れとして、家を買った後、確定申告をして翌年から年末調整をする流れとなります。

「住宅借入金等特別控除申告書」はどこでもらう?再発行してもらえるの?

住宅購入後、初回は確定申告ですが、その後は年末調整となります。確定申告の翌年に税務署から「年末調整のための住宅借入金等控除証明書」の用紙が送られてきます。

銀行からの残高証明書は、毎年送られてきますが、税務署からのこの申告書は、全期間まとめて送られてきますので、翌年度以降の分も大切に保管しておきましょう。

もしこの用紙をなくした場合は管轄の税務署で再交付を申請を行います。詳細は国税庁HP「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請手続」を御覧ください。

記入、年末調整の処理上の注意点

右下の区分に注意

事務担当者の方は チェックする際は一番右下の「(平成30年中居住者用)」 などの この用紙の区分を示す箇所をチェックしていけば問題ないかと思います。

申告書はないけど、住宅ローン残高証明書だけで年末調整できないの?

毎年来る質問ですが、住宅ローン控除の期間を銀行側はわかりませんから、住宅ローン控除の期間が終了後も住宅ローンの残高証明書は郵送されます。

単純に用紙を紛失したなら、税務署へ行けば再発行してもらえます。住宅ローン残高証明書だけでは住宅ローン控除が終わっている可能性があるので処理してはダメです。

「ヲ」欄と「⑭」欄数値が違うのですが、、、

違う事の方が多いと思います。

というのも

- 「ヲ」欄・・・初年度の申告の際の控除金額

- 「⑭」欄・・・申請時の控除金額

だからです。

誤解を招くのでかえって記載がない方がいいですけどね、、、

年末調整の昨年からの変更点は「年末調整、変更点まとめ」を、やり方や処理の方法については「年末調整から法定調書発送までのやり方と注意点」をご覧ください。

提出書類の書き方は、下記で解説してますのでよかったらご覧ください。

- 「「令和7年分給与所得者の扶養控除等申告書」の書き方、記入例、変更点など」

- 「「令和6年分保険料控除申告書」の記入例、書き方など」

- 「「令和6年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」の記入例、書き方、注意点など」

その他年末調整についての次の記事もよかったらご覧ください。